Wer hat Angst vor neuen Allzeithochs?

Autor - Florian König

Der Aufwärtstrend an den Börsen ist ungebrochen. Erneut erreichten die Aktienindizes diesseits und jenseits des Atlantiks in den vergangenen Tagen Höchststände (Quelle: Bloomberg, 6.12.2024). Bemerkenswert ist, dass die eine oder andere Krise kaum Spuren in der Marktstimmung hinterlässt. Der Wahlsieg Donald Trumps bei den US-Präsidentschaftswahlen hallt weiter nach. Versprochene Deregulierung, Steuersenkungen sowie eine Stärkung der US-Wirtschaft sorgen auch noch zum Jahresende für spürbaren Rückenwind.

Höchststände kein Grund zur Sorge

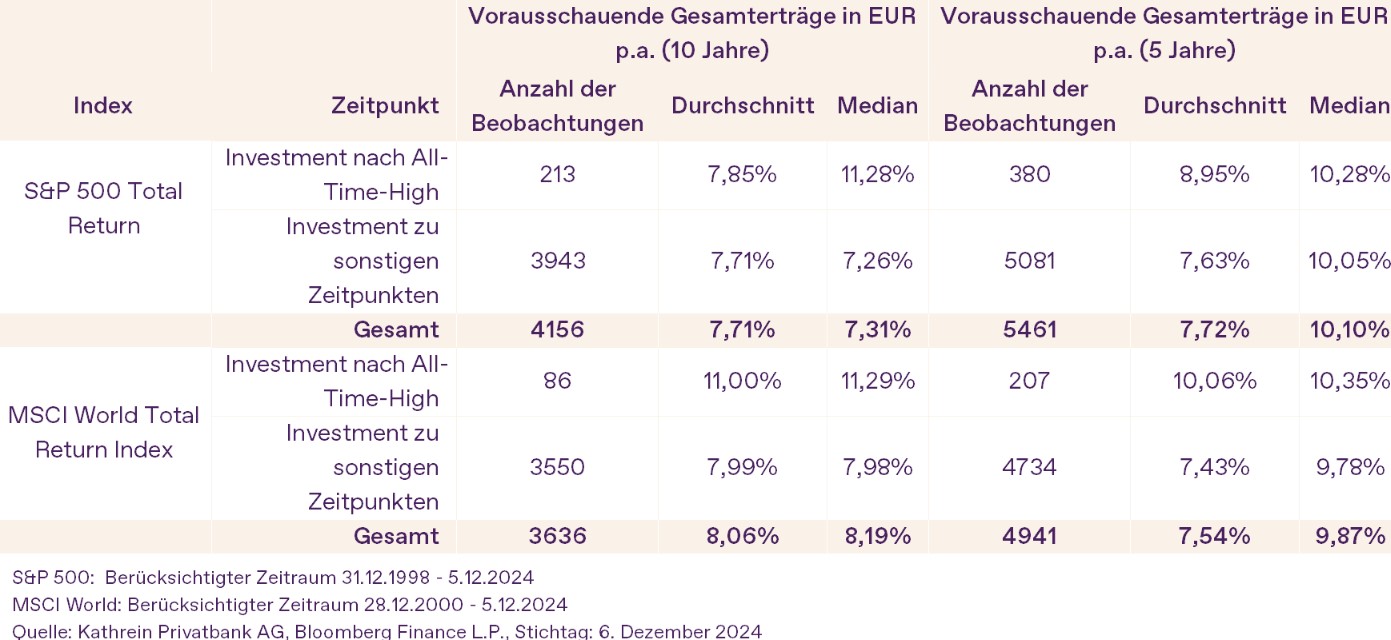

Wer sich nun die Frage nach dem Market Timing stellt und ob es von Nachteil ist, in die Aktienmärkte einzusteigen, wenn diese neue Höchststände erreichen, hat die unmittelbare Historie an seiner Seite - zumindest teilweise. Die vergangenen 25 Jahre haben gezeigt, dass es für langfristig orientierte Anleger keinen ungünstigen Einstiegszeitpunkt gibt. Die folgende Tabelle zeigt die Entwicklung der Indizes nach einem Allzeithoch und zu anderen Zeitpunkten, basierend auf rollierenden Zeiträumen von fünf und zehn Jahren. Sie fasst die wichtigsten Zahlen dieser Analyse zusammen. Sowohl über zehn Jahre als auch über fünf Jahre ist der durchschnittliche jährliche Gesamtertrag in Euro nach einem Allzeithoch mindestens genauso hoch wie zu anderen Einstiegszeitpunkten. Dies gilt sowohl für ein Investment in den breiten US-Markt als auch für die globalen Aktienmärkte. Ein Allzeithoch ist aus unserer Sicht also kein Grund, auf einen besseren Zeitpunkt zu warten. Aber: Was für den Weltaktienmarkt und den S&P 500 gilt, gilt nicht für andere Indizes. Für Deutschland oder Frankreich können diese Ergebnisse nicht bestätigt werden.

Deutsches Gefühlschaos

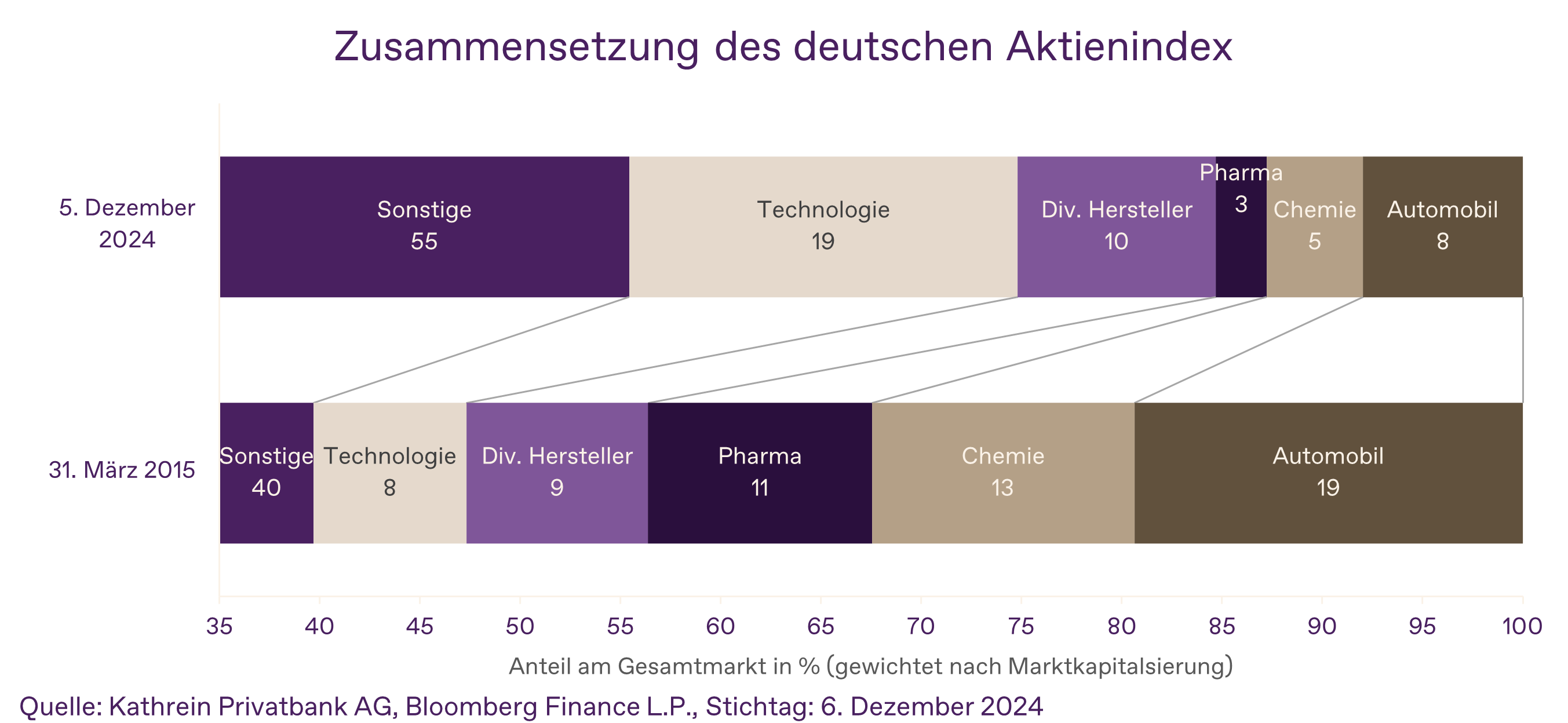

Auch der deutsche Leitindex (DAX) kletterte zuletzt auf nie gekannte Höhen und zeigte sich zwischenzeitlich unbeeindruckt von der politischen Situation und der äußerst negativen Stimmung in der Automobilbranche. Wie passt die euphorische Börsenstimmung mit der Serie von Hiobsbotschaften zusammen? Die Erklärung liegt unter anderem in der aktuellen Zusammensetzung des deutschen Aktienmarktes. Bei Indizes, deren Bestandteile (Einzelaktien) nach der Marktkapitalisierung gewichtet sind, hat die Automobilindustrie in den letzten Jahren deutlich an Bedeutung verloren. Vergleicht man dazu die Zusammensetzung des deutschen Aktienmarktes (repräsentiert durch den Bloomberg Germany Large & Mid Cap Price Index, der 42 Aktien umfasst) am 5. Dezember 2024 mit der Zusammensetzung am 31. März 2015, wird dies deutlich. Die Automobilbranche ist von Rang eins auf den fünften Platz zurückgefallen (von rund 19% auf 8% Anteil nach Marktkapitalisierung). An erster Stelle stehen nun - wie im globalen Umfeld - die Technologiewerte. Den deutschen Aktienmarkt überwiegend mit dem Automobilsektor in Verbindung zu bringen, wäre daher nicht mehr zeitgemäß.

Bullish ins Jahresende

Die Kathrein Investment Strategie bleibt weiterhin in Aktien übergewichtet. Auch wenn wir nach der zwischenzeitlichen Schwäche Mitte November 2024 etwas mehr Grund zur Vorsicht sehen, sprechen die fundamentalen volkswirtschaftlichen Indikatoren für ein weiterhin positives Marktumfeld - insbesondere in den USA. Zusätzlichen Rückenwind dürften die Aktienmärkte zudem von den positiven Gewinnaussichten für das Schlussquartal erhalten. Die weitere wirtschaftliche Entwicklung der Unternehmen sollte zudem von den weiter sinkenden Zinsen profitieren. Solange an den globalen geopolitischen Krisenherden kein zusätzliches Öl ins Feuer gegossen wird, steht aus unserer Sicht einer Jahresendrallye an den Aktienmärkten nichts im Wege.

Disclaimer

Diese Information stellt eine Marktübersicht und die Marktmeinung der Kathrein dar. Sie stellt keine Finanzanalyse dar und beinhaltet keine direkte oder indirekte Empfehlung für den Kauf oder Verkauf von Wertpapieren oder einer Anlagestrategie. Bei der Anlage in Wertpapiere sind Kursschwankungen und somit auch Kapitalverluste jederzeit möglich. Angaben und Darstellung der Wertentwicklung mit Bezug auf die Vergangenheit lassen keine verlässlichen Rückschlüsse auf zukünftige Ergebnisse zu. Für die Richtigkeit der hier verwendeten Daten kann trotz sorgfältiger Recherche keine Garantie übernommen werden.